5 bonnes pratiques pour gérer efficacement votre cash-flow dans SAP

Retrouvez dans ce guide les 5 meilleures pratiques que les Credit Managers mettent en oeuvre avec SAP pour optimiser leur cash-flow.

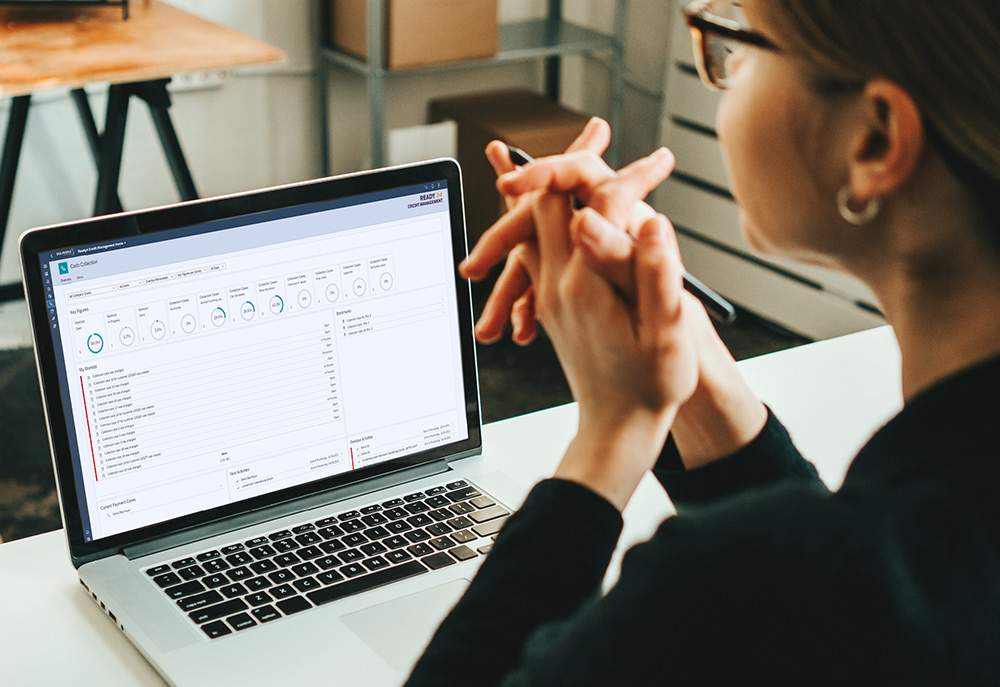

SOA People a développé une plateforme numérique intégrée dans SAP composée de modules couvrant les meilleures pratiques tout au long de votre chaîne financière. Ready4 Credit Management est une solution évolutive qui vous permet de mettre en oeuvre des contrôles de crédit approfondis à l'aide d'informations provenant de sources multiples, avec un tableau de bord centralisé pour vérifier en permanence votre statut de risque.

Le Credit Management est complexe, avec des décisions cruciales prises au quotidien par la direction qui ont un effet direct sur la rentabilité. En automatisant vos processus et vos procédures d'approbation dans SAP, vous disposerez de solutions pour prendre des décisions objectives basées sur des faits. La fonctionnalité prête à l'emploi de Ready4 Credit Management optimisera vos processus de la commande à l'encaissement grâce à un management du crédit de bout en bout. Vous accédez à un contrôle total avec une garantie de transparence sur votre risque.

L'établissement de relations avec les clients est essentiel au succès d'une entreprise, mais il est tout aussi important de se protéger du risque de crédit. Cet équilibre peut être facilement atteint avec Ready4 Credit Management. L'automatisation des flux de décision, l'utilisation des dernières applications Fiori pour faciliter la gestion en déplacement et un processus de relance efficace et équitable vous permettront de prendre les meilleures décisions en connaissance de cause, mais aussi de maintenir une relation solide avec vos clients.

Chaque module logiciel de notre plateforme se concentre sur des processus spécifiques liés aux meilleures pratiques de gestion du crédit, afin de vous soutenir à chaque étape. Ready4 Credit Management est conçu pour tous les secteurs d'activité et peut être facilement mis en œuvre dans un délai court. Cette plateforme utilise les dernières applications Fiori pour une expérience utilisateur améliorée et des tableaux de bord centralisés vous donnant une vue d'ensemble du risque à 360 degrés.

L'évaluation de la solvabilité de vos clients à l'aide d'informations actualisées est le moyen le plus simple de filtrer les entreprises et les personnes en fonction d'éventuels indicateurs de risque, afin de pouvoir prendre des décisions en connaissance de cause. Les rapports de solvabilité vous permettent de récupérer les informations des différents bureaux d'évaluation du crédit directement dans SAP, sans avoir à vous connecter sur leur site Web. Vous pouvez surveiller les informations de notation de crédit en temps réel afin de prendre des décisions de crédit critiques.

Connaître l'historique des paiements de vos clients vous donne des informations très importantes pour savoir s'ils représentent un risque pour votre entreprise. Les pools de paiement vous permettent de comparer l'expérience de paiement de vos clients avec celle d'autres entreprises. En faisant appel à des agences spécialisées, vous pouvez accéder directement aux données relatives au comportement de paiement de vos clients dans SAP, ce qui vous donne une idée plus précise de l'historique de crédit de vos clients.

Identifier vos risques de crédit le plus tôt possible et bénéficier d'une vue d'ensemble complète en temps réel rend le risque client de votre entreprise plus transparent. Notre solution vous permet d'intégrer des informations internes et externes, telles que des rapports de crédit et votre propre historique de données, pour mettre en œuvre un scoring et une gestion par exception entièrement automatisé afin de réaliser des allocations de crédit objectives.

Remplir vos obligations en matière d'assurance-crédit peut créer une charge de travail administrative excessive, chronophage et inefficace. L'automatisation et la rationalisation de vos processus vous aideront à optimiser la performance de vos contrats en utilisant un outil d'assurance spécialisé pour SAP. L'assurance-crédit peut vous aider à gérer des contrats d'assurance sans recours au papier, à éviter de manière proactive les créances irrécouvrables et à protéger votre entreprise en assurant vos factures.

Il est dans l'intérêt de tous de gérer et de régler les litiges avec les clients aussi rapidement et équitablement que possible. Mais cette gestion peut s'avérer difficile en raison de la charge administrative qui implique divers employés et services pour aider à résoudre ces problèmes. Le module de gestion des litiges vous aide à collecter toutes les informations pertinentes à un endroit centralisé, afin que vous puissiez anticiper de manière proactive les risques de paiement, réduire la charge de travail et augmenter la satisfaction des clients.

Le paiement efficace des créanciers est essentiel pour maintenir votre DSO à un niveau bas et garantir le maintien du cash-flow de l'entreprise à un niveau correct. Cash Collection automatise vos processus de recouvrement et peut réduire le temps nécessaire de traitement. Grâce à des listes de travail basées sur des règles, les clients peuvent être contactés spécifiquement en fonction de leurs priorités et de leurs comptes en souffrance, en envoyant automatiquement des rappels de paiement au bon moment avec les bonnes informations.

Une partie de la gestion du crédit qui prend beaucoup de temps est le suivi des paiements en retard et la résolution des problèmes de dettes en suspens. Ready4 Debt Collection peut contribuer à automatiser l'ensemble du processus, de la soumission et des enregistrements de suivi obligatoires à l'affichage des résultats. Il est conçu pour évaluer et surveiller de manière proactive et en temps réel les informations sur les débiteurs en souffrance, grâce à des informations en direct provenant d'agences de recouvrement, directement dans votre système SAP.

Il est important de pouvoir générer rapidement des liquidités et des taux d'équité plus élevés à tout moment, ce qui vous permet de transférer le risque et de libérer des ressources précieuses. L'affacturage automatise la vente de créances, ce qui vous aide à faire face à vos responsabilités contractuelles et à améliorer votre fonds de roulement. D'une simple pression sur un bouton, vous pouvez transformer vos factures en liquidités immédiates en les proposant aux banques et aux fournisseurs d'affacturage.

Dans les médias, nous voyons beaucoup de publications sur les crypto-monnaies (Bitcoins). Certains pays autorisent les crypto-monnaies, d'autres non,...

En ces temps incertains, les gérants peuvent être davantage exposés aux risques de responsabilité, c’est-à-dire tenus responsables d’actions...

Qualifier les risques, attribuer les bons délais de paiement et prendre des décisions sur les limites de crédits constituent une grande partie des...